国際卓越研究大学の要件、海外エンダウメントを参考に 大学法人に求められる運用・ガバナンス高度化

2024年5月1日

みずほリサーチ&テクノロジーズ 年金コンサルティング部

上席主任コンサルタント

鈴木 麻悌

上席主任コンサルタント

立石 奈津美

コンサルタント

吉村 礼

大学法人に求められる運用・ガバナンス高度化(PDF/1,596KB)1. はじめに

国際卓越研究大学は、新たな知・イノベーションの創出、人材育成・輩出、資金の好循環を生み出し、社会変革を牽引することを目指している。その実現に向けては、将来的には寄附金等の自己資金による独自基金の造成も視野に入れた、運用益による財源確保を戦略的に行う財務基盤の強化も重要となる。資金運用の側面については、持続的な成長のために必要な運用益を生み出すことと、その運用を実現する高度なガバナンス体制が期待されるものである。この動きは、国際卓越研究大学の認定に限ったものではなく、大学全体の資金運用高度化の指針となるものと考えられる。

一方で、多くの大学の資金運用の実態とは乖離が大きい部分があるのも事実であり、限られた資源を有効活用して高度化に取組む必要がある。本レポートでは、国際卓越研究大学の認定について概観するとともに、大学が目指すべき運用・ガバナンス体制高度化について概説する。

2. 日本の大学の資金運用の状況

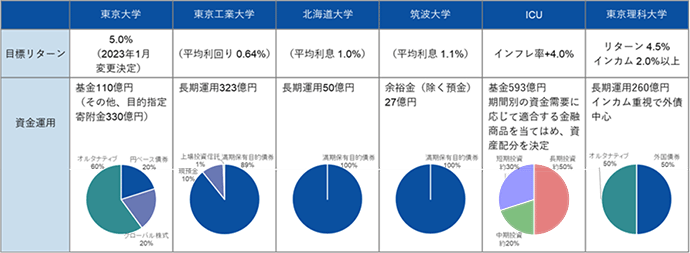

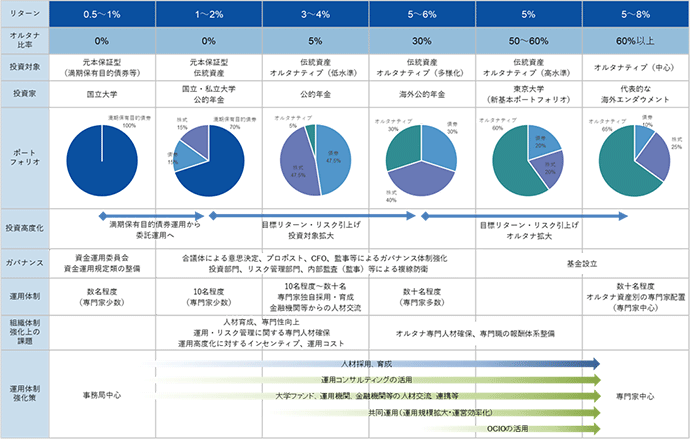

国内の大学の資金運用の状況は大学によって大きく異なる(図表1)。高い目標リターンを設定してリスクをとる運用を実施する大学もあるが、多くは安全資産を中心とした低リスク運用を実施する大学である。特に、国立大学については、余裕金の運用は国立大学法人法に基づき規定されており、投資対象資産を拡大するためには、文部科学大臣の認定を受けることが必要となる*1,2。

しかしながら、当社が行った複数の大学への資金運用体制に関するヒアリングでは、限られた人員によって実務が遂行されており、必ずしも十分な陣容とは言い難い状況であった。人員は少数かつ、専門的知識を持つ担当者も限定的で、その不足は運用機関のサポートやコンサルティングの活用等によって補っている例も見られた。

図表1 国内の大学の資金運用状況

出所:各大学公開資料、J–MONEY「大学基金の運用戦略」等より、みずほリサーチ&テクノロジーズ作成

拡大図3. 国際卓越研究大学

(1)国際卓越研究大学制度

国際卓越研究大学の制度は、政府が推進する高等教育政策の一環で、世界的な競争力を持つ研究大学を育成することを目的としている。この制度では、選定された大学に対して、特別な支援を行い、教育・研究の質の向上や国際的な交流の推進を図る。具体的には、選定された大学に対して、優秀な研究者や教員の採用や育成、研究環境の整備などのための資金や支援が提供される。

大学の持続的な成長を図り、目指す大学像を実現するためには、大学固有の資産を価値化し、産学協創やベンチャー創出、独自基金の拡充などを通して、新しい資金流を生み出し続けることも重要となる。国際卓越研究大学に関しては、年間3%程度の事業規模の成長と独自基金の拡充により、自律的な財務基盤を強化し、資金循環と学内の資産配分を行うことができるガバナンスが求められる。

(2)大学ファンド

2021年に科学技術振興機構(JST)によって、大学ファンドの運用が開始された。大学ファンドの目的は、その運用益を活用した国際卓越研究大学の研究基盤への長期・安定投資である*3。

概要にも示す通り、大学ファンドは支出目標率3%プラス物価上昇率という高水準のリターン目標を掲げている。すなわち、この支出目標率に相当する年間3000億円(上限)が国際卓越研究大学への助成金原資となるため、選ばれた大学への影響は大きい*4。大学ファンドは50年の時限を設定しており、将来的には、各大学が自らの資金のみで研究基盤を維持していくことが想定される。

大学ファンドの概要

- 基本的な方針

— 世界と伍する研究大学の実現に必要な研究基盤の構築への支援を長期的・安定的に行うための財源確保

— 支出目標率3%+長期物価上昇率 以上の収益率

— 運用益からの支出上限 年間3000億円(実質)

— バッファ(備え) 過年度の運用益から6000億円を上限にバッファを確保 - 資産構成

— グローバル株式:グローバル債券 = 65:35 のレファレンスポートフォリオ(※)の標準偏差の範囲内で、可能な限り運用収益率を最大化することを目指して基本ポートフォリオを定める - その他

— 運用開始以降5年以内に年間3000億円の運用益達成を目指す

— 運用開始以降10年以内に基本ポートフォリオを構築

※レファレンスポートフォリオは、許容リスク水準を示すためのポートフォリオ

(3)国際卓越研究大学の公募・選定

国際卓越研究大学に認定された大学については、大学ファンドからの助成を含め、総合的な支援が受けられる。認定される大学は無限に拡大するものではなく、数校に限定される模様である。認定は大学ファンドの運用状況を勘案し、段階的に行われる。なお、申請に関しては、体制強化計画の策定にあたり、下記要件について、世界トップレベルの研究大学をベンチマークとすることが求められている*5,6。

昨年から始まった公募では、判断基準として、過去実績のみならず、「変革への意思とコミットメント」が重要になるとのことであり、足元では東北大学のみが認定候補に選定されている。

国際卓越研究大学認定の3要件

1. 国際的に卓越した研究成果を創出できる研究力

新しい学問領域の創出や優秀な若手研究者の育成等、国際的に卓越した研究成果

2. 実効性高く、意欲的な事業・財務戦略

財源に裏付けされた事業戦略とそれを確実に進める財務戦略

(財源の多様化や独自基金の造成)

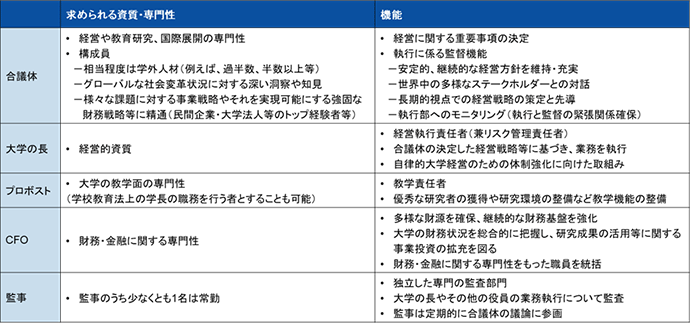

3. 自律と責任あるガバナンス体制(図表2)

①合議体、②大学の長(法人の長)、③教学担当役員(プロボスト)、

④事業財務担当役員(CFO)、⑤監事

図表2 ガバナンス体制で求められる資質・専門性と機能

出所:文部科学省「大学ファンドを通じた世界最高水準の研究大学の実現に向けて」より、みずほリサーチ&テクノロジーズ作成

(4)海外エンダウメントの資金運用状況

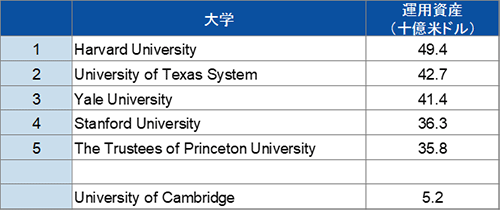

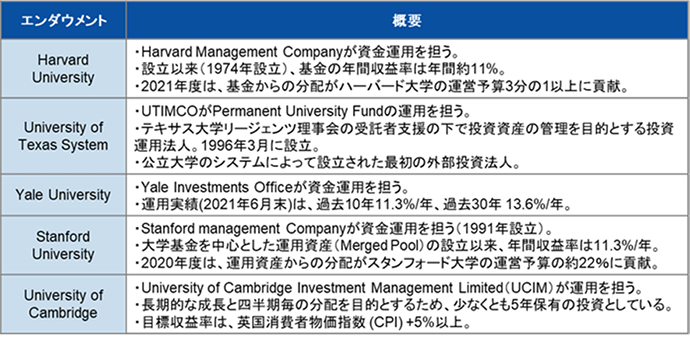

海外エンダウメント*7の資金運用状況について見ていきたい。NACUBO(National Association of College and University Business Officers)による調査や各エンダウメントが公表した情報によると、図表3の通り、ハーバード大学を筆頭に、エンダウメントの運用資産は莫大な規模を誇る。

図表3 海外エンダウメントの運用資産

出所:NACUBO「U.S. and Canadian Institutions Listed by Fiscal Year (FY) 2022 Endowment Market Value and Change in Endowment Market Value from FY21 to FY22」、各大学公開資料等より、みずほリサーチ&テクノロジーズ作成

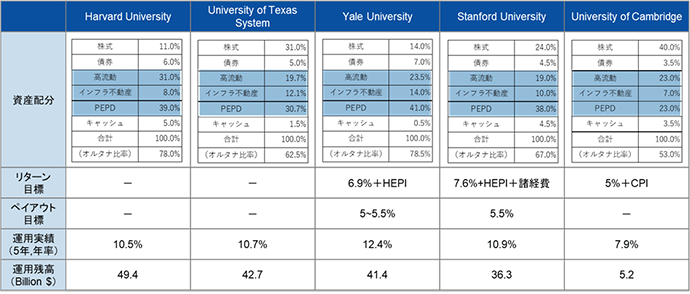

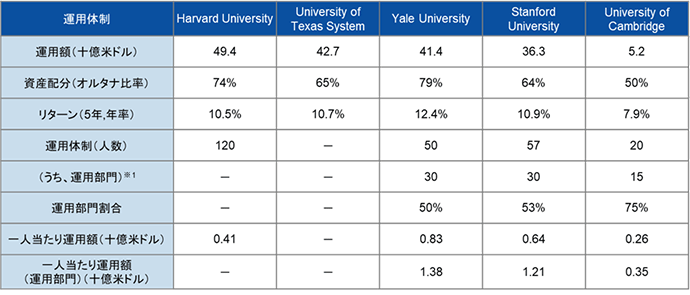

資金運用については、概ね運用規模に応じて、目標とするリスク・リターン水準やその運用を実行する運用体制にも傾向があるため、運用額最上位のエンダウメントを中心に見ていくこととする。運用額最上位のエンダウメントは、その運用を実現するために相応の充実した組織体制を敷いており、日本の大学のベンチマークとしても適切であると考えられる。米国の上位4エンダウメントと英国のケンブリッジ大学について、その運用状況について細かく見ていく。まず目を引くのが、公表ベースで5~7%+物価上昇率という、高水準のリターン目標である。その中で5%程度をペイアウト目標と設定しており、これは大学の全収入に対しても高い割合を占め、大学経営に大きく寄与している。この目標に対して運用実績値を みると、過去5年では、概ね目標達成水準のリターンを獲得できていることが確認できる(図表4)。この様な高水準のリターン獲得の源泉を把握するため、各エンダウメントの資産配分をみると、大きな特徴が伺える。それはオルタナティブ比率の高さである。これらの大学はオルタナティブ比率が50~80%とポートフォリオの大部分をオルタナティブ資産に傾斜している。一方で、安全資産とされる債券への配分は10%未満である。

図表4 海外エンダウメントの資産配分と運用状況

※HEPI(Higher Education Price Index)とは、大学経営の主要費目で構成されるインフレ指数、資産配分は公表データを基に弊社整理

出所:各大学公開資料より、みずほリサーチ&テクノロジーズ作成

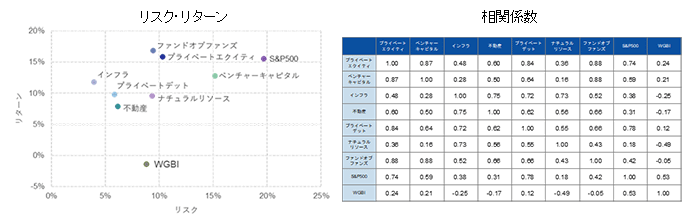

では、なぜここまでオルタナティブ資産に資産配分を傾斜しているのか。その最大の理由はポートフォリオの分散効果の享受であると考えられる。分散効果とは、単一の資産に投資するよりも、複数のリスク・リターン特性の異なる資産に投資をした方が、同じリターンをより小さなリスクで獲得することができる効果をいう。一般に株式と債券は逆相関、つまり、一方のリターンが上昇する場合、もう一方は下落する傾向がある資産クラスといわれるが、特に金融危機の様なケースでは、資産間の相関が高まる状況が確認された。多様なリスク・リターン特性を持ち、伝統資産との相関も低いオルタナティブ資産をポートフォリオに組み入れることは、より低いリスクでの目標リターン獲得が期待されるポートフォリオ構築を実現し、ポートフォリオ全体の効率性向上にも寄与する(図表5)。

図表5 オルタナティブインデックスのリスク・リターン特性

※リターン、リスク、相関係数は、2018/12~2023/12のインデックスの実績値より算出

出所:Preqinより、みずほリサーチ&テクノロジーズ作成

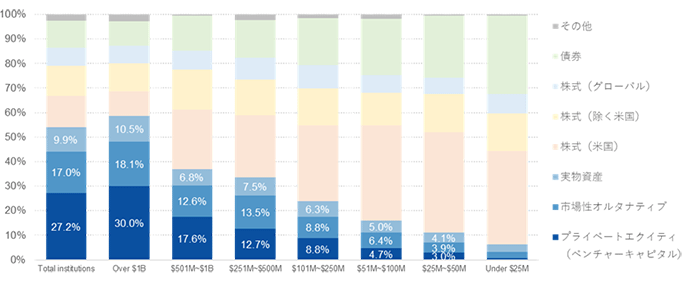

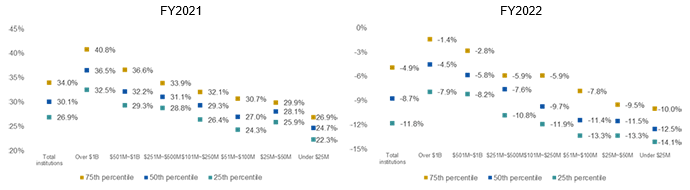

NACUBO「NACUBO–TIAA study of Endowments(2021,2022)」によると、エンダウメントの資産規模別のアロケーションは、資産規模が拡大するにつれて、オルタナティブ比率が拡大していることが確認できる(図表6)。そして、オルタナティブ比率が拡大するにつれリターンの分布は高水準に移動していることから、高水準のリターンはオルタナティブに起因していると考えられる。また、エンダウメントのリターン分布をみると、オルタナティブ比率の上昇はリターンの引上げのみならず、リターンの下落抑制にも寄与しており、分散投資によるリスク低減効果も発揮しているものと推察される(図表5,7)。

図表6 エンダウメントの規模別の資産配分(2021年)

出所:NACUBO「NACUBO–TIAA study of Endowments(2021,2022)」より、みずほリサーチ&テクノロジーズ作成

図表7 エンダウメントの規模別のリターンの分布

出所:NACUBO「NACUBO–TIAA study of Endowments(2021,2022)」より、みずほリサーチ&テクノロジーズ作成

拡大図オルタナティブ投資は、投資対象の多様性から個別性が非常に高く、リスク・リターン特性も多岐に渡る。そのため、前述のようなポートフォリオの大部分をオルタナティブが占めるような高度な分散投資による運用を実現するには、充実したガバナンス体制・運用体制が必要と考えられる。

各エンダウメントのHP等による開示情報によると、それぞれのエンダウメントはいずれも運用子会社を設立して運用を実施している。なお、それぞれの組織において、数十名という大規模な運用体制を構築していることが確認できる(図表8、図表9、なお、時点についてはバラつきがあり、開示も様々であるため、あくまで参考値)。この傾向からも、高度な運用を実行する裏側には、それを実行できるだけのガバナンス・運用体制が存在することが明確である。

図表8 エンダウメントの概要

出所:各大学公開資料より、みずほリサーチ&テクノロジーズ作成

図表9 海外エンダウメントの運用体制

※1 運用部門の人数については、開示情報をもとにみずほリサーチ&テクノロジーズが試算

出所:各大学公開資料より、みずほリサーチ&テクノロジーズ作成

4. 大学に求められる運用・ガバナンス高度化

(1)国際卓越研究大学への申請を前提に考える

国際卓越研究大学は様々な要素が審査対象となるが、ここでは資金運用面についての考え方を整理する。財務・事業戦略については、具体的に、外部資金の獲得状況が年平均5%以上等を基に、継続的な事業成長のために必要な運用益を生み出せる規模の大学独自基金造成の実現可能性が高いことが求められている。そして、資金運用においては、この支出成長率を実現するため、将来的に運用目標を5~6%程度(物価上昇率を2%程度と想定)へ設定することが必要となり、これはベンチマークとする海外の先進的なエンダウメントと同様の水準である(図表4)。この目標は、多くの大学の資金運用の実態と比較すると非常に乖離が大きい(図表1)。非常に高い要求水準であり、国際卓越研究大学制度への国の本気度が伺える。

国立大学については、指定国立大学は高リスク運用(元本確保型以外の運用)が可能であるものの、それ以外の多くの大学は元本保証型の投資対象を中心とした低リスク運用を実施している状況である。よって、国際卓越研究大学が海外の先進的なエンダウメントをベンチマークとした資金運用の高度化へ向かう場合、運用目標の引上げ、それに伴うポートフォリオ策定・資金移管、そしてその高度な運用を担うガバナンス・運用体制整備が必要となる。

仮に、足元1%程度の低リスク運用を実施する大学を想定すると、現状の運用と高度化を目指した場合の目標リターン水準との乖離は非常に大きい。いきなり無理をせず、それぞれの運用体制に応じて実現可能な運用を行い、段階的にリスクを引上げていくことが現実的ではないかと考えられる(図表10)。現在、満期保有目的債券中心の運用を行っていると想定すると、その償還金や追加の投資資金を委託運用に振り向ける。そして、段階的にポートフォリオの目標リターンを引上げ、株式やオルタナティブ資産への投資をはじめていく。

指定国立大学や一部の私立大学が中心となる高リスク運用を既に実施する大学については、目標リターンを引上げ、分散投資の推進等による運用高度化を進める。運用の目標リターンの引上げは、当然それに伴いリスクも増大するため、多様なオルタナティブ資産に投資を実施し、分散効果の享受によるポートフォリオのリスク低減、効率性の向上を図ることがより有効となる。海外のエンダウメントをベンチマークとすると、ポートフォリオに占めるオルタナティブ資産配分は60%程度の水準であり、ベンチマーク水準の目標リターン獲得には、高水準のオルタナティブ資産への傾斜による分散効果の享受が有効となる(図表6,7,10)。

目標リターンの引上げに伴う資産配分の変更、この運用を実現するための体制強化、特に個別性の高いオルタナティブ資産に関する専門人員強化を併せて進める必要がある。

図表10 目標リターン水準に応じたポートフォリオ、ガバナンス・運用体制とその高度化イメージ

出所:各大学公開資料より、みずほリサーチ&テクノロジーズ作成

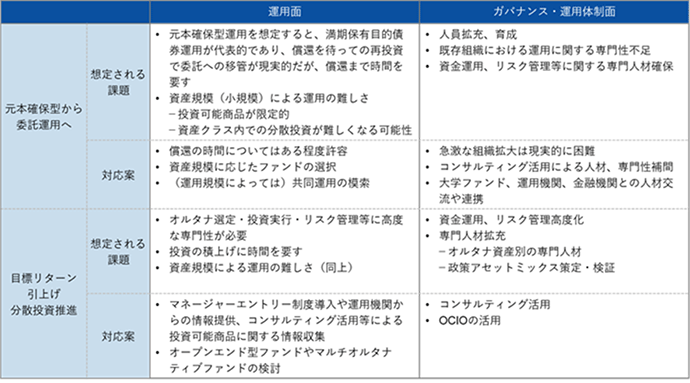

拡大図(2)運用・体制高度化の過程で想定される課題と対応案

この様な運用高度化を実現するためには、資金運用の状況によって様々な課題が想定される(図表10,11)。

①元本確保型の運用から委託運用へ向かう場合(低リスク運用を想定)

この場合、現状は満期保有目的債券での運用が想定される。満期保有目的債券から委託運用への切り替えについては、既に保有している満期保有目的債券は原則償還まで保有することとなるため、ある程度の時間をかけて償還分から段階的に委託運用へ切り替えていくことが現実的であろう。

次に切り替え後の委託運用について考えると、世の中には様々な伝統資産のファンドが存在するが、一般的なアクティブファンドはコストが高いものが多く、プロ向けの私募ファンドはコストが抑制されるものの相応の運用規模が必要となるため、難しい選択を強いられることとなる。そのため、資産規模によっては、これらの問題を回避する一つの手段として、パッシブファンドの活用も検討材料の一つとなるだろう。

体制面については、リスクを上げる運用高度化に対応するために、人員拡充と育成、専門人材の採用等によって運用体制を強化する必要がある。しかしながら、多くの大学の状況を勘案すると、大きなコストを負担して急激に組織を拡大することは難しいものと推察される。そのため、運用状況や資産規模等を勘案して、現実的な体制高度化方法を模索していく必要があり、その対応案として、コンサルティングの活用や大学ファンド、運用機関、金融機関等との人材交流も選択肢として挙げられる。

②目標リターンを引上げ、分散投資推進に向かう場合(既に高リスク運用を想定)

運用面では、個別性の高いオルタナティブ資産に関する専門知識が必要不可欠となる。また、オルタナティブファンドの特性上、投資期間が限られるクローズドエンドファンドも多く存在するため、投資可能なファンドの中から優良なファンドを選定する必要がある。さらに、資産規模が大きい場合、一定の配分に積上げるには、一定の時間を要す可能性もある。逆に資産規模が小さい場合、前述の伝統資産と同様、ファンドには最小投資金額が決められているケースが多いため、投資対象資産の分散が難しくなる可能性もある。この様な課題への対応としては、マネジャーエントリー制の導入や、運用機関、コンサルタントからの投資可能商品に関する情報収集、分散投資実現のためにマルチオルタナティブファンドへの投資等も検討することが挙げられる。

体制面については、より個別性が高いハイリスク運用へ向かうため、運用とリスク管理の高度化、特にオルタナティブ資産に関する専門人材の確保が必要になると考えられる。この段階については、コンサルティングの活用やOCIO*8等の外部専門家の活用も検討に値するであろう。

図表11 資金運用高度化に向けた課題

出所:みずほリサーチ&テクノロジーズ作成

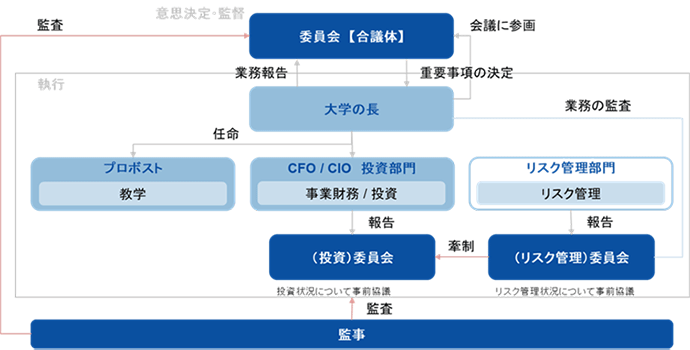

(3)ガバナンス体制の高度化

ガバナンス体制については、海外のエンダウメントを参考とするものの、国際卓越研究大学の申請については明確な要件が提示されている(図表2)。要件では、財務基盤を強化し、資金循環の形成と学内資金配分が可能となるガバナンスを有することとして、研究に関する業務と、経営・管理運営に関する業務の執行についての役割分担が求められている。具体的には、合議体、大学の長(法人の長)、プロボスト(教学担当役員)、CFO(事業・財務担当役員)、監事が適切に配備され、効果的に役割を果たす体制構築が求められ、権限と責任の分担を行う体制が要件とされている。この要件を勘案すると、下記のようなガバナンス体制構築が必要になると考えられる(図表12)。

重要事項の意思決定については合議体を設け、その構成員は相当数を学外人材とし、様々な事業・財務戦略に精通した人材構成とする。学内としては学長を中心とし、プロボストとCFOを配置して教学と経営を分離する。事業・財務戦略、運用についてはCFO/CIOが中心となり、委員会等を設けて意思決定を行う。投資に対する牽制機能としてリスク管理部署(リスク管理委員会)、監事による監査によって防衛線をはるガバナンス体制を構築することが一つのアイデアとなるだろう。この様なガバナンス体制は、国際卓越研究大学の申請に関わらず、有効な高度化案であると考えられる。

図表12 国際卓越大学で求められるガバナンス体制のイメージ

出所:国際卓越研究大学認定要件やJSTの体制を参考に、みずほリサーチ&テクノロジーズ作成

5.総括

国際卓越研究大学の認定を目指す大学においては、国際卓越研究大学の要件及び海外のエンダウメントを考慮すると、目標リターンを5~8%に高める(例えばオルタナティブ比率を60%程度まで引上げる)運用の高度化と、その運用を実現するための運用・ガバナンス体制整備が必須となる。事実、昨今の報道を見ると、その様な動きが進捗していることが伺える。現状では、資産規模や運用・ガバナンス体制等において、国内の大学と海外のエンダウメントとの乖離は大きいものと考えられるが、各大学がそれぞれ対応可能な範囲で高度化に取組んでいく必要がある。特に、専門人員の確保と運用体制の高度化は時間を要す課題となるだろう。この点については、専門人材の採用・育成等による自前での体制構築のみではなく、金融機関や運用機関とのリレーション構築や人材交流による人員確保、コンサルティングの活用なども対応策として考えられる。例えば、昨今の報道によると、東京大学や筑波大学、大阪大学が財務や運用に関する専門家を迎え入れる動きがみられる。

また、国際卓越研究大学の認定を目指さない大学においても、大学運営において資金運用は非常に重要な役割を担う。少子化による人口減少が明確である中、寄附金等を有効に運用し、運用益を事業に活用することは持続的な大学運営に有効な手段であり、各大学がそれぞれリスク許容度や支出成長率等に応じた運用目標を設定し、国立大学であれば、「業務上の余裕金の運用に係る文部科学大臣の認定基準」第3及び第4の2の認定を得て、運用・ガバナンス高度化に取組むべきであると考える。

いずれの大学においても、将来の大学運営における資金運用の位置付け、運用目標の明確化が重要であり、現状の限られたリソースの中でどのように運用ガバナンス・体制構築を進めていくかについて検討していくことが運用の高度化への第一歩となるだろう。

注

-

*1文部科学省「国立大学法人法第三十四条の三における業務上の余裕金の運用にかかる文部科学大臣の認定基準の一部改正について」より。

-

*2文部科学省「指定国立大学法人制度について」より、指定国立大学である10大学(東北大学、筑波大学、東京大学、東京医科歯科大学、東京工業大学、一橋大学、名古屋大学、京都大学、大阪大学、九州大学)については、余裕金の運用の認定特例があり、文部科学大臣の認定が不要。

-

*3文部科学省「大学ファンドの運用に係る制度概要」より。

-

*4文部科学省「助成資金運用が長期的な観点から安全かつ効率的に行われるようにするための基本的な指針」より。

-

*5文部科学省「大学ファンドを通じた世界最高水準の研究大学の実現に向けて―国際卓越研究大学制度の概要―」より。

-

*6文部科学省「国際卓越研究大学の認定及び国際卓越研究大学研究等体制強化計画の認可に関する公募要領」より。

-

*7海外の大学は寄附金等を原資として基金を設立して資金運用を行っており、その基金をエンダウメントと呼ぶ。

-

*8OCIOとは、Outsourced Chief Investment Officerの略で、資金運用業務をマネジャーにアウトソースすること。

参考文献

-

1.Swensen, David F、大輪秋彦(2003)「勝者のポートフォリオ運用」金融財政事情研究会

-

2.小藤康夫(2013)「米国に学ぶ私立大学の経営システムと資産運用」八千代出版

-

3.山内英貴(2015)「エンダウメント投資戦略: ハーバードやイェールが実践する最強の資産運用法」東洋経済新報社

-

4.Swensen, David F、大輪秋彦、世代チーム(2021)「イェール大学流投資戦略: 低リスク・高リターンを目指すポートフォリオの構築」パンローリング

-

5.NACUBO(2021)「NACUBO–TIAA study of Endowments(2021)」

-

6.NACUBO(2022)「NACUBO–TIAA study of Endowments(2022)」

-

7.

本レポートは当部の取引先配布資料として作成しております。本稿におけるありうる誤りはすべて筆者個人に属します。

レポートに掲載されているあらゆる内容の無断転載・複製を禁じます。全ての内容は日本の著作権法及び国際条約により保護されています。

(CONTACT)

お問い合わせ

お問い合わせは個人情報のお取扱いについてをご参照いただき、同意のうえ、以下のメールアドレスまでご連絡ください。

サービスに関するお問い合わせはこちら

メール内にご希望のサービス名の記載をお願いします。

mhricon-service-info@mizuho-rt.co.jp

その他のお問い合わせはこちら

mhricon-info@mizuho-rt.co.jp